За 25 лет независимости Казахстан обрел новый статус и новые возможности, которые на сегодняшний день прочно укрепились в мировом сообществе. В реалиях экономического кризиса наше государство показывает стабильный рост во всех сферах, в том числе и в фармацевтической отрасли. За прошедший год фармацевтическая отрасль, являющаяся неотъемлемой частью экономики государства, показала стабильный рост, несмотря на продолжающийся мировой экономический кризис.

По данным Мониторинга розничных продаж ГЛС компании Vi-ORTIS, в 2016 году фармацевтический рынок Казахстана показал положительную динамику роста в национальной валюте. В долларовом выражении показатель был меньше по сравнению с 2015 годом в виду нестабильности курса валют (рис.1).

Рисунок 1. Динамика роста фармацевтического рынка за период 2011-2016 гг.

Источник: Vi-ORTIS Group Consulting: Мониторинг розничных продаж ГЛС РК

По итогам 2016 года общий рынок лекарственных средств в суммарном значении (USD) сократился на 18% по сравнению с аналогичным периодом прошлого года. В количественном выражении, наоборот, был положительный прирост на 13%. Амбулаторный канал показал падение на 27% в денежном выражении, заняв 14% от доли всего рынка, и вырос на 63% в количественном выражении в сравнении с 2015 годом. Анализ остальных каналов сбыта показал следующее: «СК-Фармация» — падение на 30% в суммарном выражении и положительный прирост в упаковках на 2%. Розничный канал занимает наибольшую долю всего рынка: 59% — в деньгах и 86% — в упаковках. Рассматривая продажи RX/OTC-препаратов, мы видим, что обе категории снизили свой стоимостной объем в анализируемом периоде. Причем у RХ-препаратов снижение более значительное, чем у ОТС (рис. 2).

Рисунок 2. Развитие фармацевтического рынка РК ГЛС по каналам и категориям за период 2015/2016 гг.

Источник: Vi-ORTIS Group Consulting: Мониторинг розничных продаж ГЛС РК

Мониторинг госпитальных закупок ГЛС РК.

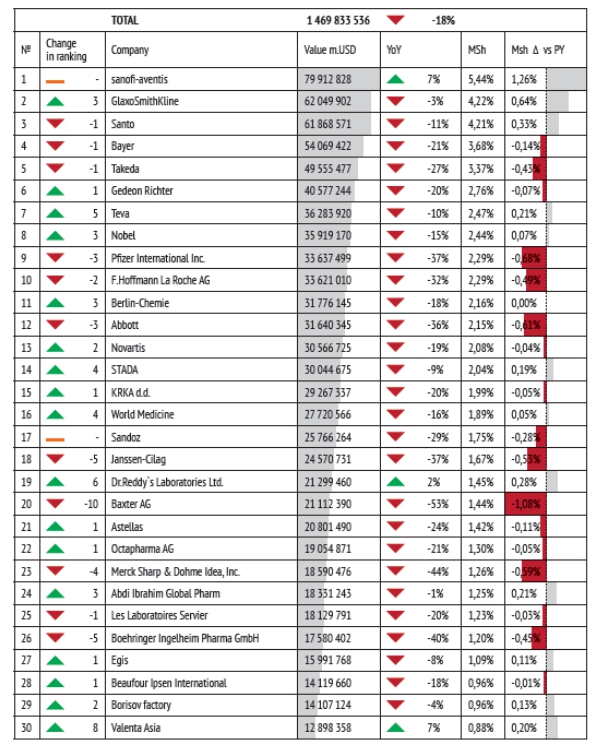

В 2016 году лидером продаж по-прежнему остается компания sanofi -aventis (рис. 3). Ее объем вырос на 7% — это хороший результат, если сравнивать со снижением объема всего рынка ЛС. Компания занимает более 5% от общего рынка. Вторую позицию рейтинга занимает компания GlaxoSmithKline, подняв свою позицию с 5-ой на 3 строку. Замыкает тройку лидеров корпорация Santo. Компания сменила свою рейтинговую позицию на один пункт вниз по сравнению с аналогичным периодом прошлого года: со второй позиции на третью. В представленной таблице компании Dr.Reddy’s и Valenta Asia имеют положительную динамику роста в долларовом эквиваленте. Падение средних цен в долларовом эквиваленте наблюдается практически у всех представленных в таблице корпораций. Это можно объяснить как курсовой разницей, так и тем, что цены в тенге у «СК-Фармации» остались практически на прежнем уровне по сравнению с 2015 годом, а в пересчете на доллар цена значительно снизилась (для игроков, которые участвуют в основном СКФ-канале).

Рисунок 3. Общий рынок: ТОП-30 корпораций

Источник: Vi-ORTIS Group Consulting: Мониторинг розничных продаж ГЛС РК.

Мониторинг госпитальных закупок ГЛС РК.

Большую долю общего рынка занимают препараты с ценой свыше 50$ за упаковку – 21% (рис. 4). В розничном сегменте находятся преимущественно препараты с ценой 5-10$ и составляют 11%. По нынешнему курсу это 1700-3420 тенге за упаковку. В сегменте СКФ объемы поставок препаратов с ценой 10-100$ и 100-500$ примерно одинаковые — 28-34%. Самые дорогие ЛС стоимостью свыше 3 тыс. $ занимают только 1% объема.

Рисунок 4. Развитие фармацевтического рынка РК в ценовой сегментации за период 2015/2016 гг.

Источник: Vi-ORTIS Group Consulting: Мониторинг розничных продаж ГЛС РК.

Мониторинг госпитальных закупок ГЛС РК.

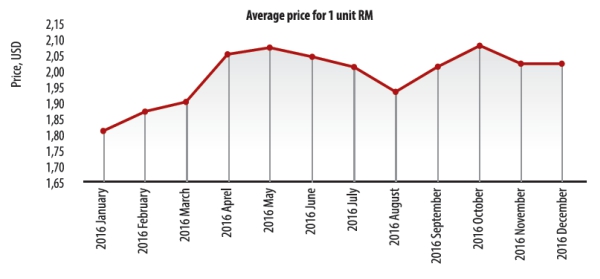

Анализ средневзвешенной цены в розничном сегменте показал, что в январе 2016 года цена была зафиксирована на уровне 1,8$ за упаковку. К декабрю — на уровне 2$ за упаковку. Пик роста зафиксирован в мае и октябре отметкой 2,05$ за упаковку ЛС (рис.5). Данную тенденцию можно объяснить повышением потребительского спроса на «сезонные» препараты.

Рисунок 5. Динамика средневзвешенной розничной цены в 2016 году

Источник: Vi-ORTIS Group Consulting: Sell Out.

Мониторинг розничных продаж ГЛС.

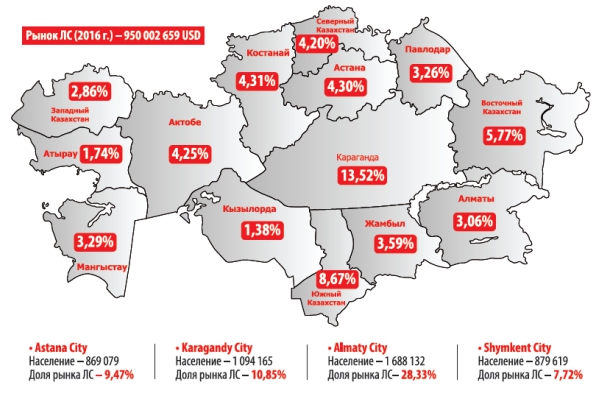

Розничный рынок ЛС по регионам Казахстана выделяет 4 основных лидера: Алматы с долей рынка в размере 28,33%; за ним следует Караганда с 10,85%; Астана — 9,47% и Шымкент – 7,72% в стоимостном выражении в долларах США (рис. 6). Данные города считаются лидерами по количеству населения и являются финансовыми областными центрами с высоким показателем потребительского спроса. Можно отметить, что в целом прослеживается отрицательный прирост по лидирующим регионам, однако есть и регионы с положительными приростами в суммарном выражении, такие как: Тараз +10,77% и Актобе +11,83%.

Рисунок 6. Доли регионов на фармацевтическом рынке в 2016 г.

Источник: Vi-ORTIS Group Consulting: Мониторинг розничных продаж ГЛС.

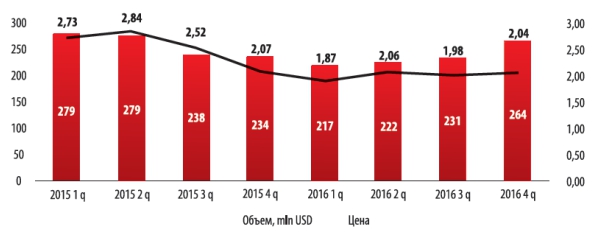

При анализе средневзвешенной цены в долларах за упаковку мы видим колеблющуюся динамику ЛС (рис.7). В первом квартале 2016 года средняя цена была зафиксирована на уровне 1,87$, во втором квартале цена значительно повысилась и была зафиксирована с показателем 2,06$, в третьем квартале средняя цена за ЛС показала динамику снижения на 1,98, а к четвертому — закрепилась на уровне 2$. Большую долю потребительского спроса занимают брендированные дженерики как в категории OTC, так и RX.

Рисунок 7. Средняя цена за упаковку ЛС

Источник: Vi-ORTIS Group Consulting: Sell Out. Мониторинг розничных продаж ГЛС в РК.

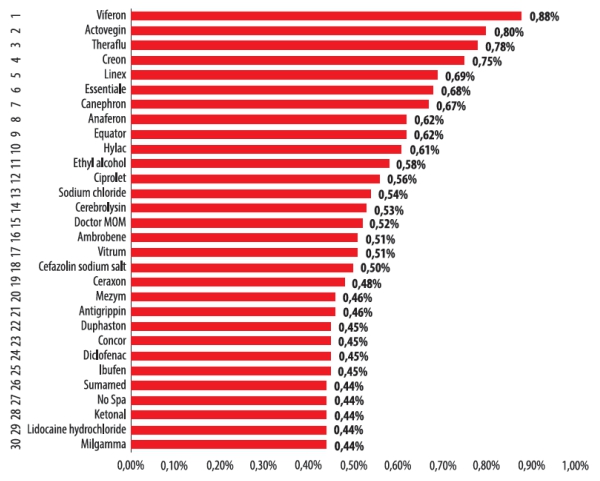

По итогам 2016 года согласно данным розничных третичных продаж Sell Out компании Vi-ORTIS (рис.8), лидером продаж является бренд Виферон с долей 0,88% среди потребителей. Бренд Актовегин занимает вторую позицию с долей 0,8%. Тройку лидеров замыкает бренд Терафлю, который является лидером в категории противопростудных препаратов в 2016 году.

Рисунок 8. Доли и изменения рейтинга ТОП-30 брендов в третичных продажах в 2016 году, доллары США

Источник: Vi-ORTIS Group Consulting: Sell Out. Мониторинг розничных продаж ГЛС РК.

Подводя итоги 2016 года, мы можем отметить, что он был знаковым для нашей страны во всех направлениях. Казахстан отметил не только 25-летие независимости, но и показал себя достойным игроком на мировой арене. В казахстанской фармацевтической отрасли также произошли значительные изменения, такие как: подписание Президентом Обязательного социального медицинского страхования, которое вводится в Казахстане с 1 июля 2017 года, подписание «СК-Фармацией» Меморандума с крупными иностранными компаниями по долгосрочным договорам, что позволит закупать лекарства у фармацевтических заводов без посредников. Согласно отчету Международного валютного фонда, в 2017 году рост экономики Казахстана составит 1%. При этом инфляция в следующем году составит 9,3%. По прогнозам компании Vi-ORTIS на 2017 год фармацевтический рынок ЛС достигнет более 1 миллиарда долларов, а в упаковках составит 584 миллиона упаковок.

Нуркасымова Индира,

компания Vi-ORTIS Group Consulting

Источник: pharmnews.kz

Мы в Facebook

Мы в Facebook